Optimismus kurbelt die Wirtschaft an

Optimismus kurbelt die Wirtschaft an

Februar 2020. Die Covid-19-Pandemie bringt die Weltwirtschaft ins Wanken und verschont auch Swarovski nicht. Mit geschlossenen Geschäften, unterbrochenen Lieferketten und mangelnder Nachfrage nach Luxusgütern gerät das Familienunternehmen in eine Krise. Die Umsätze sinken vom Hoch im Jahr 2019 (3,54 Milliarden Euro) auf nur noch 2,6 Milliarden. Die Pandemie zwingt Swarovski, sich neu zu strukturieren und den eigenen Markenkern zu überdenken.

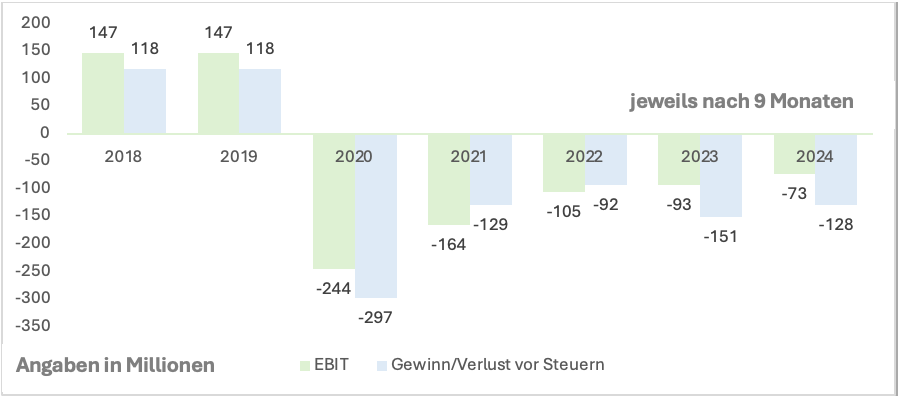

Laut einem campus a exklusiv vorliegenden internen Gesellschafterbericht des Unternehmens sind die Erfolge dabei bisher überschaubar. Die Umsätze haben sich 2023 gegenüber den Vorjahren leicht erholt, liegen aber noch deutlich unter jenen vor der Pandemie. 2024 will Swarovski laut eigenen Angaben wieder Gewinne schreiben, die sind aber in dem Bericht noch nicht erkennbar. Der Verlust vor Steuern aus den ersten neun Geschäftsmonaten macht 128 Millionen Euro aus. Aus dem Bericht geht ebenfalls hervor, dass das EBIT (Ergebnis vor Steuern und Zinsen) mit minus 73 Millionen Euro 2024 bislang ebenfalls unter Plan liegt. In den vergangenen Jahren konnte das vierte Quartal Verluste aus den ersten drei Quartalen nicht abfedern. Während sich die Konkurrenz von der Pandemie-Delle mehr als erholt hat, muss Swarovski also kämpfen.

Swarovkis direkter Marktkonkurrent Pandora erholte sich deutlich schneller von den Pandemiefolgen. Die Umsatzzahlen des 1982 gegründeten dänischen Schmuckherstellers überstiegen bereits im Jahr 2021 das Vorkrisenniveau. Derzeit wächst der Pandora-Umsatz um 9 Prozent jährlich. Auch die Umsätze andere Schmuckhersteller im Luxussegment, wie beispielsweise Cartier, glänzen nach dem Einbruch im Jahr 2020 wieder.

Verfasse auch du einen Beitrag auf campus a.

Die D. Swarovski KG, seit mehr als 120 Jahren in Familienbesitz, stand im schwierigen Jahr 2020 vor einem historischen Wendepunkt. Mit insgesamt 119 Gesellschaftern stieß die Eigentümerstruktur an ihre Grenzen. Unterschiedliche Interessen erschwerten die Führung des Unternehmens erheblich. Eine Reform musste her. Ziel war es, die Unternehmensführung zu zentralisieren und die Marke Swarovski als exklusives Luxusprodukt neu zu positionieren.

Ein zentraler Bestandteil dieses Reformplanes bestand darin, die Macht im Kristallreich von der D. Swarovski KG im Tiroler Wattens zur Tochtergesellschaft Swarovski International Holding AG (SIH) mit Sitz in Männedorf in der Schweiz zu verlagern. Was die Entscheidungsfindung deutlich effizienter machen würde, birgt jedoch internes Konfliktpotenzial und belastet und zerrüttet die fragile familiäre Dynamik weiter.

Denn es wären zwar dieselben 119 Gesellschafter an der SIH beteiligt, allerdings mit veränderten Anteilen. Diese Umverteilung würde die Machtverhältnisse im Konzern verschieben. Gesellschafter, die an der SIH weniger Anteile bekommen als sie an der ursprünglichen KG hatten, wehrten sich.

Die Familie Swarovski profitiert auch mehr als ein Jahrhundert nach der Gründung des Unternehmens von der Idee ihres Erfinders Daniel Swarovski (1862 bis 1956). Die Dividenden des Kristallimperiums garantierten den Gesellschaftern über Jahrzehnte ein komfortables Leben. Seit 2020 jedoch versiegte der Geldstrom. Geschuldet war das den während der Pandemie eingefahrenen Verlusten. Erst 2025 rechnet Swarovski wieder mit einem positiven Cashflow und einem Nettogewinn, was frühestens im Frühjahr 2026 wieder Gewinnausschüttungen ermöglichen würde. Wobei zur Diskussion steht, ob die Konzernleitung die Gewinne nicht besser in die Stabilisierung des Unternehmens investiert.

Die internen Herausforderungen sind jedoch nicht ausschließlich finanzieller Natur. Sie wurzeln tief in den familiären Regelungen, die Daniel Swarovski in seinem Testament festlegte. Sie schränken die Weitergabe der Unternehmensanteile auf Familienmitglieder ein und sehen demokratische Abstimmungen für unternehmerische Entscheidungen vor. Führungspositionen, so der Wunsch des Patriarchen, dürfen ausschließlich Familienmitgliedern einnehmen.

Darüber hinaus verpflichtet das Testament kinderlose Gesellschafter, ihre Anteile unter den drei Familienstämmen gleichmäßig aufzuteilen, statt sie innerhalb des eigenen Stammes weiterzugeben. Diese Regeln, über Jahrzehnte hinweg respektiert, gerieten erst 2020 ins Wanken, als der damals amtierende und inzwischen abgelöste CEO Robert Buchbauer jene Strukturreform initiierte.

Die Reform stieß auf gemischte Reaktionen. Während 100 Kommanditisten zustimmten, lehnten 19 den Vorschlag ab. Sie klagten vor einem Schiedsgericht, das ihnen zunächst Recht gab. Die Causa landete vor dem OGH, der die Gegner schließlich abwies.

Die Aufhebung des Schiedsurteils bestätigte allerdings nicht die Richtigkeit der Strukturreform. Vielmehr stellte das Gericht klar, dass die Schiedsgerichtsbarkeit im Falle von Swarovski nicht anwendbar ist. Damit blieb die Legitimität der Strukturreform juristisch ungeklärt. Derzeit ist das Führungs-Chaos perfekt. Die Firmenanwälte machten die formelle Machtübertragung in die Schweiz rückgängig, trotzdem führt nun die Männedorfer SIH und nicht die Wattener KG das Unternehmen. Mit Alexis Nasard übernahm zudem erstmals ein familienfremder CEO die Leitung des Konzerns.

Offen bleibt nun, wie sich die 19 opponierenden Gesellschafter verhalten und ob sie neuerlich rechtliche Schritte einleiten werden. Swarovski steht damit weiterhin vor einer ungewissen Zukunft, in der sich wirtschaftliche, familiäre und rechtliche Probleme anhäufen.

Swarovskis Ex-Chef Robert Buchbauer wollte mit seiner Reform nicht nur die Neuordnung der Führung bewirken, sondern das Unternehmen grundlegend im Marketing verändern. Er wollte die Produkte stärker an einer modernen und vermögenderen Zielgruppe ausrichten. Was eine Abkehr von der bisherigen Firmenphilosophie „ein Diamant für alle“ bedeuten würde.

Die Neuausrichtung, von Swarovski als “LUXignite” tituliert, hat gravierende Konsequenzen für das Markenimage und die Preisstrategie des Unternehmens. Laut dem campus a vorliegenden internen Dokument stieg der durchschnittliche Verkaufspreis der Produkte von 73 Euro im Jahr 2020 auf 119 Euro im Jahr 2023.

Zwar bietet Swarovski seit September 2024 auch synthetische Diamanten an, allerdings nur als Ergänzung des Sortiments. Es wird sich zeigen, ob die Strategie, das Angebot an Glaskristallen künstlich zu verknappen und damit die Nachfrage und Preise zu steigern, Anklang findet oder ob die Kundschaft dann lieber gleich Schmuck mit echten Steinen kauft.

Neben dem Geschäft mit Endverbrauchern, etwa über eigene Läden, ist das B2B-Geschäft zwischen Swarovski und anderen Unternehmen ein traditionell wichtiger Pfeiler im Tiroler Glas-Imperium und ebenfalls von der Neuausrichtung betroffen. Die neue Geschäftsführung will diesen Bereich ausbauen, jedoch mit einer deutlich selektiveren Auswahl an Geschäftspartnern. Partner wie Eduscho, die nicht mit der neuen Luxus-Philosophie vereinbar sind, stößt das Unternehmen ab. Wer den neuen Standards nicht enstpricht, erhält keine Ware mehr. Dabei nimmt das Management die wegfallenden Umsätze bewusst in Kauf.

Ein Prozess der intern für heftige Kontroversen sorgt. Laut Mitarbeiterberichten, die campus a vorliegen, hat sich das Unternehmen bereits von 3.000 B2B- Kunden getrennt und sich zunächst sogar in einer internen Mitteilung für diesen „Erfolg“ gefeiert, ehe die Meldung nach verständnislosen Reaktionen des Personals wieder verschwand.

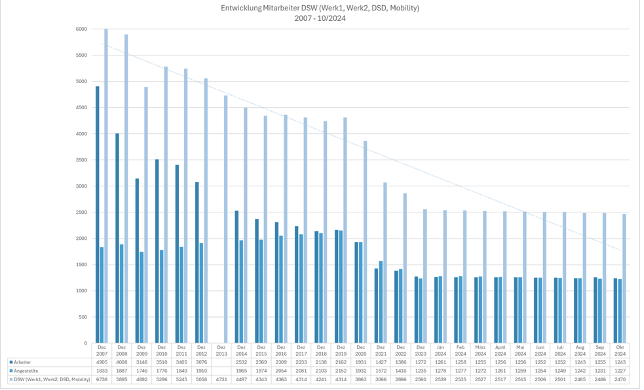

Die Produktionsstätte in Wattens, seit 1895 das Herzstück des Swarovski-Imperiums, steht jedenfalls vor einer der größten Herausforderungen ihrer Geschichte. Einst Symbol für Innovation und regionale Verbundenheit, ist der Standort heute alles andere als stabil. Trotz des unbestrittenen historischen und wirtschaftlichen Wertes von Wattens für das Unternehmen, äußert sich die Führungsebene nur noch verhalten dazu und die Swarovski-Mitarbeiterzahl in der Marktgemeinde mit gerade einmal 8173 Einwohnern sinkt beständig.

Wattens, das als größte und profitabelste der insgesamt sechs Swarovski-Produktionsstätten gilt, verfügt über eine Kapazität für 6.500 Mitarbeiter. Doch von den im Jahr 2017 noch überfüllten Werkshallen sind heute nur noch knapp 2.500 Beschäftigte übrig. Was einen Rückgang von 1.771 Mitarbeitern und 43 Prozent innerhalb von sechs Jahren bedeutet.

Die Firmenleitung nannte das von Anfang an eine “natürliche Fluktuation“. Lediglich eine massiven Kündigungswelle im Jahr 2020, bei der 21 Prozent der Belegschaft gehen mussten, bildete eine Ausnahme. Branchenüblich ist eine jährliche Fluktuation von 5 bis 8 Prozent. Firmenintern hieß es dazu, Stellen würden gezielt nicht nachbesetzt, um die Kapazitätsauslastung an die schrumpfenden Produktionsanforderungen anzupassen.

Die Folgen der radikalen Reduktion von Auftragsvolumen und Belegschaft sind in Wattens deutlich sichtbar. Von den einst 50 Glasöfen laufen heute nur noch drei. Die restlichen verstauben in der Glashütte. Die Frage steht im Raum inwiefern der Standort für Swarovski dann überhaupt noch Sinn hat.

2025 sollen 600 weitere Arbeitsplätze wegfallen. Die Mitarbeiterzahl an dem ursprünglich auf Massenfertigung und hohe Auslastung angelegten Standort würde damit auf unter 2.000 sinken. Die Pressestelle von Swarovski wollte den neuerlichen Abbau auf campus a-Anfrage nicht bestätigen.

Die geplante Neuausrichtung von Swarovski, weg vom Massenmarkt hin zu einer exklusiven Luxusmarke, wirft in diesem Kontext erhebliche Fragen zur Effizienz und Zukunftsfähigkeit des Standorts Wattens auf. „Sie wollen werden wie Hermès“, kommentiert ein Insider. Die Realität hingegen zeige ein anderes Bild.

Zudem würden Produktionsprozesse, die für eine Massenproduktionen ausgelegt sind, der neuen Luxus-Strategie im Weg stehen. Demnach erfordern die Produktionsmaschinen eine “Einstellphase”, in denen 15.000 Stück eines Produktes vom Band laufen, ehe das erste Exemplar marktfähig ist. Derlei kann bei der Produktion kleiner Chargen für das Luxussegment schnell ineffizient werden.

Bei all dem wächst der interne Widerstand gegen die Unternehmensführung. Die Stimmung unter den Mitarbeitern in Wattens ist angespannt. So etwa lassen Einsparungen in Bereichen wie der Reinigung das Vertrauen der Belegschaft in einen Weiterbestehen des Standortes schwinden. Eine Mitarbeiterin beschreibt die Situation drastisch: „Swarovski will in Zukunft in einer Liga mit Hermès spielen? Der Standort ist versifft! Wir pfeifen aus dem letzten Loch!“

Fazit: Während Swarovski nach außen hin an seinem Image als Luxusmarke arbeitet, stehen die internen Strukturen und die Zukunft der Produktionsstätte Wattens auf wackeligen Beinen. Ob es dem Unternehmen gelingt, den Standort zu stabilisieren und gleichzeitig die strategische Neuausrichtung erfolgreich umzusetzen, bleibt ungewiss – doch der Druck, Antworten zu liefern, steigt.

Das Ressort Wirtschaft ist ermöglicht mit freundlicher Unterstützung durch SPAR Österreich.

Verfasse auch du einen Beitrag auf campus a.

[Der Kommentar wurde von Bernadette Krassay gelöscht]

18 December 2024